更新日:2024年5月1日

ページID:436

ここから本文です。

税制改正

特別区税に係る税制改正のうち、主なものを記載しています。

税制改正全体は財務省のホームページ(外部リンク)、総務省のホームページ(外部リンク)をご覧ください。

なお、所得税等の国税については、税務署へお問い合わせください。

6年度から適用される主な改正

1.森林環境税の創設

森林環境税は、令和6年度から国内に住所のある個人に対して課税される国税で、個人住民税の均等割と併せて年額1,000円を区市町村が徴収し、その税収の全額が、国により森林環境譲与税として都道府県、区市町村に配分される仕組みとなっています。

| 令和5年度まで | 令和6年度から | |

|---|---|---|

| 森林環境税(国税) | なし | 1,000円 |

| 特別区民税均等割 | 3,500円 | 3,000円 |

| 都民税均等割 | 1,500円 | 1,000円 |

| 合計 | 5,000円 | 5,000円 |

注)東日本大震災復興基本法に基づき、特別区民税、都民税にそれぞれ500円が加算されていましたが、こちらは令和5年度で終了します。

関連ページ

2.上場株式等の配当所得等に関する課税方式の統一

上場株式等の配当所得等及び譲渡所得等に係る所得の課税方式について、これまで所得税と異なる課税方式を選択できましたが、令和6年度からの個人住民税より、所得税の課税方式と一致させることとなりました。すなわち、確定申告書の内容どおりに個人住民税を算定することとなります。

注1)金融所得課税は、所得税と個人住民税が一体として設計されてきたことなどを踏まえ、公平性の観点から、所得税と個人住民税の課税方式を一致させることとされ、令和4年度税制改正により、令和6年度個人住民税から適用されることとなりました。

注2)令和3年度から5年度において、上場株式等について所得税と異なる課税方式を選択したことにより、個人住民税においてのみ上場株式等に係る譲渡損失の繰越控除の適用がある場合又は、個人住民税における上場株式等に係る譲渡損失の繰越控除の適用額が所得税と異なる場合であっても、令和6年度分以降の個人住民税は、所得税における当該上場株式等に係る譲渡損失の繰越控除の適用額が適用されます。

3.国外居住親族に係る扶養控除等の見直し

国外扶養親族に係る扶養控除の適用を受ける場合には、親族関係書類及び送金関係書類が必要ですが、令和6年度より要件が厳格化され、30歳以上70歳未満の場合には、以下のいずれかの場合のみ扶養控除が適用され、必要書類が追加されます。(外国語で作成されている場合は、その和訳文も必要です。)

- 留学により国内に住所及び居所を有しなくなった者:[必要書類]留学ビザ等の書類

- 障害者:[必要書類]障害者手帳等障害の状態が分かる書類

- その居住者からその年において生活費又は教育費に充てるための支払を38万円以上受けている者:[必要書類]38万円以上の送金書類(対象親族ごとに必要)

関連ページ

国税庁:国外居住親族に係る扶養控除等の適用について(外部リンク)

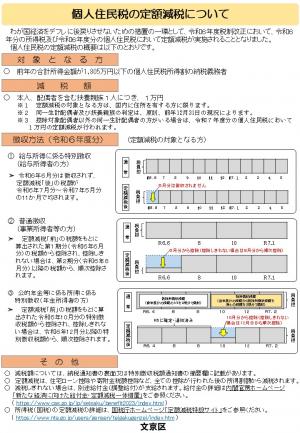

4.令和6年度の住民税における定額減税について

令和6年度税制改正により、賃金上昇が物価高に追いついていない国民の負担を緩和するため、デフレ脱却のための一時的な措置として、令和6年分所得税及び令和6年度分個人住民税の定額減税が実施されることとなりました。個人住民税の定額減税の概要は以下のとおりです。

対象者

前年の合計所得金額が1,805万円以下(給与収入のみの場合、給与収入2,000万円以下に相当)の方。ただし、以下に該当する場合は対象となりません。

- 住民税が非課税の場合

- 住民税均等割・森林環境税(国税)のみ課税されている場合

定額減税の額

- 納税者本人:1万円

- 控除対象配偶者または扶養親族(国外居住者を除く):1人につき1万円

定額減税(特別控除)の実施方法

1)給与から住民税が差し引かれる方(給与からの特別徴収)

令和6年6月分からは徴収せず、定額減税後の税額を11分割して、令和6年7月分~令和7年5月分で特別徴収します。

注)定額減税対象外の方は、例年どおり令和6年6月~令和7年5月までの12分割となります。

2)公的年金から住民税が差し引かれる方(年金からの特別徴収)

令和6年10月支払分の年金より年金天引きされる税額から特別控除を行い、控除しきれない部分の金額については、12月支払以降の税額から順次控除します。

注)あらたに年金からの特別徴収(年金特徴)となった方や、令和5年度に税額変更となり、年金特徴が中止となった方は、1期、2期が普通徴収となり、10月以降が年金特徴となるため、普通徴収1期、2期から順次特別控除し、それでも控除しきれない場合は、続く10月以降の年金特徴から順次特別控除することになります。

3)個人で住民税を納める方(普通徴収)

第1期分の税額から特別控除し、控除しきれない部分の金額については、第2期分以降の税額から順次控除します。

個人住民税の定額減税について(令和6年4月1日時点)(PDF:285KB)

注意事項

- 定額減税の特別控除は、他の税額控除の額を控除した後の所得割額に適用します。

- 以下の算定基礎となる令和6年度所得割は、定額減税の特別控除が適用される前の額となります。

- ふるさと納税の特例控除の控除上限額

- 公的年金等の所得に係る仮特別徴収税額(令和7年4月・6月・8月徴収分)

関連ページ

3年度税制改正

区民税の扶養親族に係る国外居住親族の取扱いの見直し

区民税の均等割及び所得割の非課税限度額等の算定の基礎となる扶養親族から、年齢30歳以上70歳未満の非居住者であって次のいずれにも該当しないものを除外する。

- (1)留学により国内に住所及び居所を有しなくなった者

- (2)障害者

- (3)その納税義務者から前年において生活費又は教育費に充てるための支払を38万円以上受けている者

令和6年度から施行

セルフメディケーション税制の適用期限の延長

セルフメディケーション税制の適用期限を「令和4年度まで」から「令和9年度まで」に5年間延長する。

新型コロナウイルス感染症等に係る住宅借入金等特別税額控除の特例の延長等

住宅借入金等特別税額控除について、一定の場合に、適用期限を1年間延長し、令和17年度分までとする。

2年度税制改正

令和3年度住民税から適用されるもの

未婚のひとり親に対する税制上の措置及び寡婦(寡夫)控除の見直し

全てのひとり親家庭の子どもに対して公平な税制を実現する観点から、「婚姻歴の有無による不公平」と「男性のひとり親と女性のひとり親の間の不公平」を同時に解消するため、生計を一にする子(前年の総所得金額等が48万円以下)を有するひとり親について、「ひとり親控除」を適用します。また、上記以外の寡婦については、子以外の扶養親族を持つ寡婦についても所得制限を設けます。

|

配偶関係 |

死別 |

離別 |

|||||

|---|---|---|---|---|---|---|---|

|

本人合計所得金額 |

500万円以下 |

500万円超 | 500万円以下 | 500万円超 | |||

| 本人が女性 |

扶養親族 |

有 |

子 |

30万円 |

26万円 |

30万円 |

26万円 |

|

子以外 |

26万円 |

26万円 |

26万円 |

26万円 |

|||

|

無 |

26万円 |

--- |

--- |

--- |

|||

| 本人が男性 | 有 |

子 |

26万円 |

--- |

26万円 |

--- |

|

|

配偶関係 |

死別 |

離別 |

未婚のひとり親 |

|||||

|---|---|---|---|---|---|---|---|---|

|

本人合計所得金額 |

500万円以下 |

500万円超 |

500万円以下 |

500万円超 |

500万円以下 |

|||

|

性別不問 |

扶養親族 |

有 |

子 |

30万円 |

--- |

30万円 |

--- |

30万円 |

|

本人が女性 |

子以外 |

26万円 |

--- |

26万円 |

--- |

--- |

||

|

無 |

26万円 |

--- |

--- |

--- |

--- |

|||

非課税範囲の見直し

現行の寡婦、寡夫に対する非課税措置を見直し、寡婦・ひとり親で合計所得金額が135万円以下の者を非課税の対象とします。

新型コロナウイルス感染症対策緊急経済対策における税制上の措置

イベントが中止等となった際に、チケットの払戻しを行わなかった方への税額控除について

新型コロナウイルス感染症及びそのまん延防止のため、政府の自粛要請を受けて中止等となった文化芸術・スポーツイベントについて、チケットの払戻しを受けない場合に、特別区民税の寄附金税額控除が受けられる制度が創設されました。対象は文部科学大臣が指定するイベントです。

住宅ローン控除(住宅借入金等特別税額控除)の適用条件の弾力化

消費税率10%が適用される住宅の取得等をして、令和2年12月31日までの間に入居した場合に住宅ローン控除を適用する措置について、新型コロナウイルス感染症等の影響により入居が遅れた場合など、一定の要件を満たす場合は、入居期限を1年延長し令和3年12月31日までとします。

31年度税制改正

令和3年度住民税から適用されるもの

非課税範囲の対象の追加

単身児童扶養者(注1)で前年の合計所得金額が135万円以下の者について、個人住民税の非課税措置の対象とします。

(注1)児童扶養手当の支給を受けている児童の父又は母のうち、現に婚姻をしていない者又は配偶者の生死の明らかでない者

令和元年6月1日から適用されるもの

寄附金税額控除(ふるさと納税制度)の見直し

都道府県又は市区町村に対して寄附した場合の寄附金税額控除における特例控除額について、総務大臣の指定を受けた特例控除対象寄附金に限り、適用することとします。

平成31年度住民税から適用されるもの

住宅ローン控除(住宅借入金等特別税額控除)の見直し

- 消費税率10%が適用される住宅の取得等をして、令和元年10月1日から令和2年12月31日までの間に居住の用に供した場合における住宅借入金等特別税額控除の適用について、控除期間を3年間延長し、適用される個人住民税の年度を令和15年度までとします。

- 個人住民税における住宅借入金等特別税額控除の適用について、納税通知書が送達される時までに提出された申告書に住宅借入金等特別税額控除に関する事項の記載があること等の要件を不要とします。

お問い合わせ先

総務部税務課税務係

〒112-8555 東京都文京区春日1丁目16番21号

文京シビックセンター10階南側

電話番号:

03-5803-1152

ファクス番号:03-5803-1337

総務部税務課収納管理係

〒112-8555 東京都文京区春日1丁目16番21号

文京シビックセンター10階南側

電話番号:

03-5803-1153

ファクス番号:03-5803-1337

総務部税務課課税第一係

〒112-8555 東京都文京区春日1丁目16番21号

文京シビックセンター10階南側

電話番号:

03-5803-1155

ファクス番号:03-5803-1337

総務部税務課課税第二係

〒112-8555 東京都文京区春日1丁目16番21号

文京シビックセンター10階南側

電話番号:

03-5803-1154

ファクス番号:03-5803-1337

総務部税務課納税係

〒112-8555 東京都文京区春日1丁目16番21号文京シビックセンター10階南側

電話番号:

03-5803-1156

ファクス番号:03-5803-1337